Non c'è nulla che i possessori e i trader di Bitcoin possano scrivere molto sui prezzi negli ultimi giorni. Nonostante ci fosse entusiasmo dopo il 20 maggio, la moneta ha registrato minimi decrescenti scoraggianti, raffreddandosi dall'impressionante zona di 71.900 dollari a meno di 68.000 dollari al momento della stesura di questo articolo. Poiché BTC scende del 7% rispetto al massimo di questa settimana, gli hedge fund sembrano essere in procinto di uscire.

Gli hedge fund stanno abbreviando i futures Bitcoin sul CME: sono davvero ribassisti?

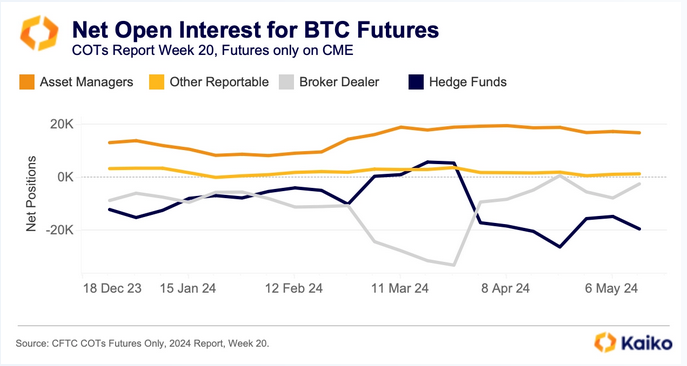

Secondo Kaiko, una piattaforma di analisi blockchain, gli ultimi dati della Commodity Futures Trading Commission (CFTC) degli Stati Uniti che mostrano l'impegno dei trader (COT), rivelano che gli hedge fund sono short netti sui principali prodotti futures BTC sul Chicago Mercantile Exchange (CME). ).

Questo sviluppo potrebbe suggerire che i “big boys” pensino che il trend rialzista sia finito ora che i rialzisti non sono riusciti a proseguire questa settimana, confermando i guadagni del 20 maggio.

Osservando l’azione dei prezzi, il trend rialzista rimane, anche se gli orsi rischiano di perdere tutti i guadagni all’inizio di questa settimana. Tecnicamente, gli acquirenti hanno una possibilità solo se c’è un cambiamento di sintonia tra i rialzisti, spingendo i prezzi idealmente sopra i 68.000 dollari e successivamente sui 70.000 dollari. Dal grafico giornaliero, gli acquirenti devono superare i 72.000 dollari se hanno qualche possibilità di conquistare gli orsi e superare i massimi storici fissati a circa 74.000 dollari.

Mentre il rapporto COT della CFTC degli Stati Uniti indica una posizione corta netta per gli hedge fund nei futures Bitcoin sul CME, Kaiko ritiene anche che potrebbe non essere una scommessa semplice sui prezzi da perdere. Invece, la piattaforma di analisi blockchain ritiene che gli investitori istituzionali si impegnino nel “commercio di base”. Questa strategia sfrutta le operazioni di arbitraggio, sfruttando le differenze di prezzo sulle piattaforme spot e future.

Essere “net short” sul CME significa che gli hedge fund sono probabilmente “long” sulla base delle loro operazioni. Ciò significa che stanno simultaneamente abbreviando i contratti futures su BTC e raddoppiando BTC sul posto. L’obiettivo qui non è solo quello dei profitti ma anche quello di creare un cuscinetto, una copertura contro la volatilità dei prezzi.

I tori di BTC dominano il mercato delle opzioni

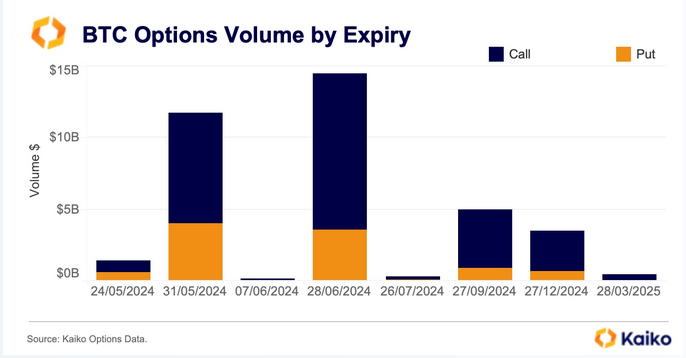

Tuttavia, la fiducia rimane elevata sulla base dei dati sulle opzioni condivisi da Kaiko. Mentre il mese volge al termine, Kaiko nota che la maggior parte del volume delle opzioni Bitcoin è fortemente concentrato sui contratti con scadenza il 31 maggio e il 28 giugno. La maggior parte di questi contratti di opzione sono "call", ovvero i trader si aspettano che i prezzi aumentino prima della scadenza.

Kaiko sottolinea che il prezzo di esercizio più elevato per i contratti BTC in scadenza il 31 maggio è di 80.000 dollari, con un valore nozionale di quasi 910 milioni di dollari. Estrapolando da ciò, la maggior parte dei trader si aspettava che BTC superasse gli 80.000 dollari entro la fine del mese.