La principale piattaforma di prestito DeFi MakerDAO ha proposto un "Piano di fine gioco" per rendere il protocollo più resiliente, ma potrebbe avere un grave impatto sui suoi pool di stablecoin e liquidità.

Alla fine di agosto, il co-fondatore di MakerDAO Rune Christensen ha proposto quello che ha definito un "Piano di fine gioco" per rendere la rete più resiliente alle pressioni normative.

La mossa è stata in gran parte in risposta alla mossa del Dipartimento del Tesoro degli Stati Uniti di sanzionare il servizio di mixaggio di Ethereum Tornado Cash. Sono emersi due percorsi principali per il futuro delle reti crittografiche, secondo Christensen: il percorso della conformità o il percorso del decentramento.

Vuole portare MakerDAO lungo la strada della resilienza e del decentramento, ma potrebbe avere un impatto importante sulla stablecoin DAI e sui protocolli DeFi che dipendono fortemente da esso, come Curve Finance.

Tre strategie di Endgame di MakerDAO

Il piano Endgame propone di rendere DAI un asset fluttuante, inizialmente garantito da asset del mondo reale (RWA). Ci sarà un periodo di tre anni in cui DAI rimarrà ancorato al dollaro, durante il quale il protocollo raddoppia su RWA per accumulare più ETH possibile. Ciò aumenta il rapporto tra le garanzie decentralizzate.

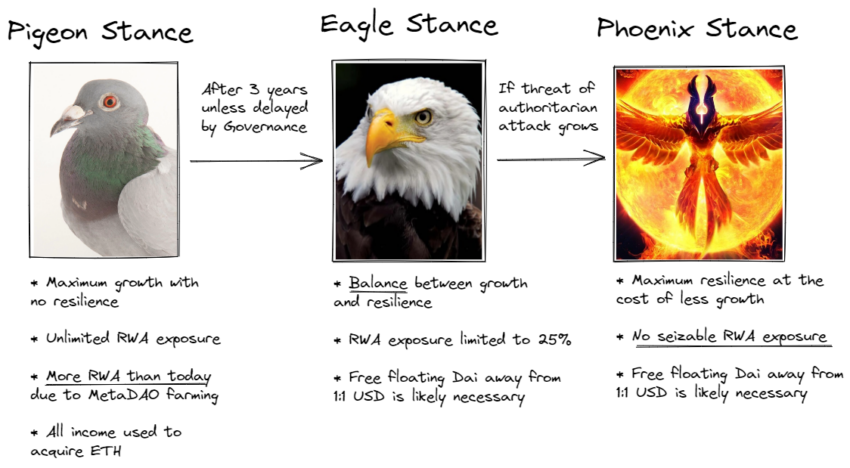

Il piano propone tre diverse strategie collaterali denominate Stances. Questi vanno dall'alta esposizione a RWA all'esposizione zero. Una maggiore esposizione consente una crescita più rapida ma a scapito della resilienza, e la posizione di Phoenix, che è l'endgame, non ha esposizione alle RWA, è altamente resiliente e vede DAI allontanarsi dal suo ancoraggio USD per diventare fluttuante.

Il protocollo verrebbe inizialmente inserito nella posizione del piccione per accumulare ETH per rendere DAI resiliente alle minacce autoritarie contro il collaterale RWA. Passerà quindi a una fase di transizione chiamata Eagle Stance dopo aver raggiunto il 75% di garanzia decentralizzata dall'accumulo di ETH. Infine c'è il Phoenix Stage senza garanzie RWA pignorabili.

In sostanza, Christensen vuole spostare il protocollo dall'essere garantito da asset centralizzati come USDC e verso un modello più decentralizzato che sia resiliente alle minacce di terze parti. È un equilibrio difficile e l'evoluzione di DAI potrebbe avere altri impatti in altre parti del settore.

L'effetto curva

Curve Finance utilizza DAI e altre stablecoin per generare opportunità di rendimento DeFi. Una delle sue fattorie più popolari è 3pool, un pool ad alta liquidità per il trading e l'arbitraggio di stablecoin efficienti. Sarebbe pesantemente influenzato da un DAI fluttuante.

Il 3 ottobre, Crypto Risk Assessments ha riferito che un calo del prezzo DAI potrebbe far sì che i trader utilizzino 3pool per uscire dalle posizioni DAI con conseguente accumulo dell'asset nel pool. I bot di arbitraggio potrebbero anche sfruttare la situazione tra le tre stablecoin nel pool (USDT, USDC e DAI), prosciugando le prime due in modo che la terza si accumuli.

Potrebbe essere necessario ristrutturare la piscina Curve 3 se DAI alla fine diventasse flottante. Attualmente ci sono 861 milioni di dollari nel pool diviso equamente tra le tre stablecoin. Ha poco più di $ 40 milioni di volume giornaliero.

Il "Piano Endgame" di MakerDAO potrebbe avere un impatto sul 3pool di $ 860 milioni di Curve, ecco come è apparso per la prima volta su BeInCrypto .