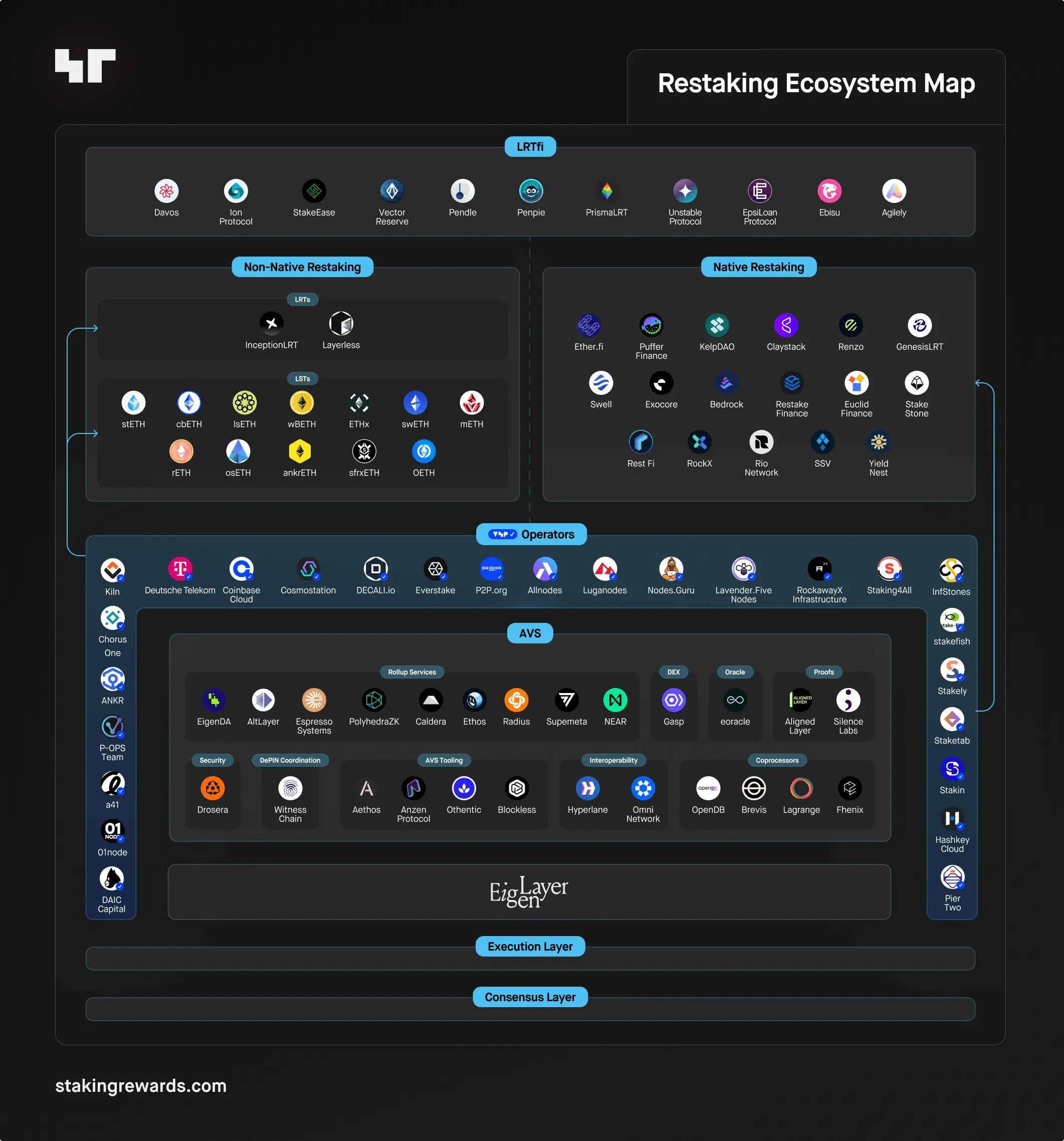

Lo spazio DeFi si sta espandendo, con i protocolli di staking e restaking liquidi che guadagnano sempre più attenzione. Questi sviluppi consentono agli utenti di puntare e riutilizzare le risorse più volte, offrendo il potenziale per rendimenti più elevati. Tuttavia, man mano che questi sistemi diventano più complessi, introducono anche potenziali vulnerabilità sistemiche.

Progetti come EigenLayer stanno spingendo i limiti della massimizzazione del rendimento, ma questi rendimenti sono sostenibili? Resta da chiedersi se queste innovazioni stiano preparando la DeFi per un successo duraturo o creando la prossima ondata di rischi.

La crescente influenza

I protocolli di restaking, guidati da piattaforme come EigenLayer , sono diventati una forza importante nel settore della finanza decentralizzata (DeFi). Il restaking si riferisce al processo in cui gli utenti prendono asset stanziati su un protocollo, come i token di staking liquidi (LST) di Ethereum, e li scommettono nuovamente su un'altra piattaforma per guadagnare rendimenti aggiuntivi.

Questo processo ha sbloccato un significativo potenziale di guadagno, favorendo la crescita del restaking. Nel 2024, i token Liquid Restaking (LRT) hanno registrato un'enorme crescita del 4.900% nel Total Value Locked (TVL), superando i 15 miliardi di dollari rispetto ai soli 280 milioni di dollari all'inizio del 2024.

“La spinta verso rendimenti più elevati è fondamentale per mantenere lo staking interessante, soprattutto quando l’importo totale di ETH puntati sulla Beacon Chain cresce e l’APY medio (rendimento percentuale annuo) diminuisce. Questo è uno dei motivi principali per cui la DeFi e i protocolli di restaking sono stati così ben accolti", ha dichiarato a BeInCrypto Alon Muroch, CEO e fondatore di SSV.Labs, in un'intervista esclusiva.

Leggi di più: Restaking di Ethereum: cos'è e come funziona?

I protocolli di ristaking offrono agli utenti l’opportunità di massimizzare i rendimenti sugli asset investiti senza dover sacrificare la liquidità. Tuttavia, con il ridimensionamento delle dimensioni, stanno emergendo preoccupazioni sulla liquidità e sui rischi per la sicurezza.

“Ogni ulteriore livello di ristaking aumenta sia il rischio che il rendimento, rendendola una scelta che gli utenti devono fare in base alla loro tolleranza al rischio. Se da un lato introduce più potenziali punti di fallimento, dall’altro apre anche opportunità per rendimenti significativamente maggiori. In definitiva, l’utente ha la libertà di decidere il livello di esposizione con cui si sente a suo agio”, ha aggiunto Muroch.

Bilanciare la promessa e il pericolo del restaking

Sebbene la capacità di riutilizzare le risorse in staking sia stata celebrata come un’innovazione, introduce contemporaneamente nuovi livelli di esposizione. In sostanza, il restaking implica lo sfruttamento delle risorse vincolate attraverso diversi protocolli, il che può sembrare allettante per l’ottimizzazione del rendimento, ma crea vulnerabilità sistemiche.

Muroch ha identificato diversi problemi principali associati al ristaking:

- Vulnerabilità dei contratti intelligenti. La complessità dei meccanismi di riformulazione aumenta il potenziale di bug ed exploit nei contratti intelligenti che governano questi protocolli. Gli utenti potrebbero perdere fondi se un contratto viene compromesso.

- Complessità e mancanza di comprensione. Poiché le strategie di ristaking diventano più complesse, esiste il rischio che gli utenti non comprendano appieno i rischi che stanno assumendo. Alcuni servizi validati attivamente (AVS) presentano un rischio più elevato rispetto ad altri a causa di criteri di riduzione più/complessi per i diversi AVS.

- Ridurre i rischi. Se un validatore viene ritenuto colpevole di comportamento dannoso, una parte del suo ETH riorganizzato può essere ridotta. Questo rischio è aggravato dal fatto che gli operatori dei nodi sono soggetti a condizioni di riduzione sia per il livello base di Ethereum che per eventuali AVS aggiuntivi.

Inoltre, l’architettura finanziaria alla base del ristabilimento ha lasciato la DeFi esposta a potenziali fughe di liquidità. Ad esempio, l'attuale sistema di ristaking di EigenLayer consente agli utenti di ristaking token liquidi (LST) più volte, amplificando le sfide di liquidità. Questi rischi erano evidenti nell’exploit Ankr , in cui un hacker ha coniato 6 quadrilioni di token aBNBc falsi, facendo crollare il prezzo dei derivati liquidi in staking su vari protocolli.

I quadri normativi poco chiari si aggiungono alla complessità della ridistribuzione. Muroch avverte che le autorità di regolamentazione probabilmente adotteranno un approccio cauto al ri-staking, considerandolo distinto dallo staking tradizionale a causa dei suoi ulteriori livelli di rischio e complessità. Potrebbero imporre norme più severe per proteggere gli investitori e garantire la stabilità dell’ecosistema finanziario man mano che questi protocolli guadagnano terreno.

La minaccia di un over-restaking

EigenLayer, uno dei più grandi protocolli di restaking, ha raccolto oltre 19 miliardi di dollari in TVL entro la metà del 2024. Sebbene questa impressionante espansione dimostri l’appetito del mercato per rendimenti più elevati, solleva interrogativi sulla sostenibilità di questi protocolli.

Il dominio di EigenLayer rappresenta anche una minaccia unica per la sicurezza complessiva di Ethereum. Poiché queste piattaforme di restaking gestiscono grandi quantità di ETH in staking, qualsiasi grave fallimento potrebbe avere un impatto diretto sul modello di sicurezza di Ethereum.

Gli esperti, tra cui il co-fondatore di Ethereum Vitalik Buterin , hanno espresso preoccupazione sul fatto che, se un protocollo di restaking fallisse, potrebbe portare a richieste di un hard fork di Ethereum per "annullare" il danno, un risultato che minaccia il consenso decentralizzato della rete.

Per saperne di più: Come partecipare a un Airdrop EigenLayer: una guida passo passo

Muroch, tuttavia, ha minimizzato la gravità della situazione, descrivendola come “teoricamente grave, ma praticamente piuttosto improbabile”.

“Se una quantità significativa di Ether è bloccata in EigenLayer e un grande operatore subisce un grave evento di taglio, ciò potrebbe portare a una cascata di danni da taglio. Nel peggiore dei casi, ciò potrebbe compromettere la sicurezza estesa della rete Ethereum. Tuttavia, sarebbe necessario che l'operatore tagliato non risolvesse il problema per un lungo periodo di tempo perché la sicurezza di Ethereum fosse minacciata", ha spiegato.

Ha inoltre evidenziato un importante aspetto positivo, sottolineando che il restaking aumenta il costo della corruzione per i potenziali aggressori. Questo spostamento rafforza la sicurezza concentrandosi non solo sui singoli protocolli ma sulla somma totale di tutte le risorse vincolate.

Pericoli nascosti dell'ottimizzazione della resa

La ricerca di rendimenti più elevati ha portato gli stakeholder ad adottare strategie sempre più complesse, che comportano rischi sia finanziari che tecnici. Dal punto di vista finanziario, i protocolli di restaking incoraggiano gli utenti a puntare le proprie risorse su più piattaforme, impegnando più capitale nei sistemi interconnessi. Ciò solleva rischi finanziari sistemici, poiché le vulnerabilità di un protocollo potrebbero innescare conseguenze più ampie in tutto l’ecosistema.

Muroch avverte che il riposizionamento è ancora un concetto relativamente nuovo, il che rende difficile prevederne gli effetti a lungo termine. Il rischio di problemi imprevisti, soprattutto in mercati volatili, aggiunge incertezza al futuro di queste strategie.

“I premi di staking sono stati introdotti solo di recente, il che significa che ci vorrà del tempo per comprendere appieno i loro effetti a lungo termine. Come sempre, ci sono “incognite sconosciute” che potrebbero sorgere. In futuro, se il valore degli asset ricostituiti dovesse crollare drasticamente, la forte dipendenza dal reimpegno e dai complessi derivati finanziari potrebbe innescare una crisi di liquidità”, ha affermato.

Ciò probabilmente indurrebbe gli utenti a liquidare le proprie posizioni in massa, peggiorando la volatilità del mercato. In tal caso, la fiducia nei protocolli sottostanti potrebbe erodersi ulteriormente, causando potenzialmente una diffusa destabilizzazione nello spazio DeFi.

“A questo punto è davvero speculativo. Guardando al passato della DeFi, cercare di sfruttare al meglio i rendimenti tende a finire male", ha avvertito Muroch.

In definitiva, il successo dei protocolli di ridefinizione dipende dalla loro capacità di bilanciare la massimizzazione dei rendimenti con la gestione dei rischi finanziari e tecnici intrinseci che introducono. Man mano che questi sistemi maturano, il settore inizia a diversificarsi. Nuovi concorrenti stanno lanciando le proprie soluzioni di restaking , che potrebbero aiutare a decentralizzare il rischio attualmente concentrato su piattaforme come EigenLayer.

Questo cambiamento potrebbe ridurre le vulnerabilità sistemiche legate a un protocollo dominante, portando nel tempo a un ecosistema DeFi più stabile e resiliente.

“Mentre l’entusiasmo svanisce, la sostenibilità di questi protocolli sarà messa alla prova e il loro vero valore dovrà essere valutato in un contesto di mercato più stabile. Questa transizione potrebbe rivelare se le innovazioni sono tendenze robuste o semplicemente speculative”, ha concluso Muroch.

Il post DeFi in Crisis: i protocolli di restaking stanno divorando liquidità è apparso per la prima volta su BeInCrypto .