L'Income Tax Appellate Tribunal (ITAT) di Jodhpur, in India, ha chiarito oggi la tassazione delle transazioni crittografiche effettuate prima dell'anno finanziario (FY) 2022-2023. Secondo la sentenza, gli utili derivanti da tutte queste transazioni saranno trattati come plusvalenze.

L'ITAT fa chiarezza sulla tassazione delle criptovalute prima del 2022

In quella che è considerata una sentenza storica per l'ecosistema delle risorse digitali indiane, l'ITAT ha dichiarato che le criptovalute come Bitcoin (BTC), Ethereum (ETH) e altre erano beni di capitale prima del 1 aprile 2022. Di conseguenza, qualsiasi profitto guadagnato dalla loro vendita durante tale periodo dovrebbe essere classificato come plusvalenza piuttosto che come reddito proveniente da altre fonti.

Per chi non lo sapesse, l'attuale quadro fiscale indiano sulle risorse virtuali è entrato in vigore il 1° aprile 2022, come parte delle normative sulle risorse digitali virtuali (VDA). Queste regole impongono un’aliquota fiscale fissa del 30% su tutti i guadagni legati alle criptovalute, senza consentire ai contribuenti di compensare le perdite con i guadagni. Inoltre, su ogni transazione crittografica viene applicata una detrazione fiscale alla fonte (TDS) dell'1%.

Tuttavia, la decisione dell'ITAT offre un certo sollievo ai primi utilizzatori indiani di criptovaluta, poiché saranno soggetti a un'aliquota fiscale inferiore rispetto all'aliquota fissa del 30% imposta dal quadro attuale. Nello specifico, prima del 1 aprile 2022, le plusvalenze a breve termine erano tassate al 15%, mentre le plusvalenze a lungo termine erano tassate al 10%.

La decisione dell'ITAT è arrivata durante l'esame di un caso che coinvolgeva un individuo che aveva acquistato BTC per un valore di 6.478 dollari nell'anno fiscale 2015-16 e lo aveva venduto per 78.803 dollari nell'anno fiscale 2020-21. L'individuo ha sostenuto che i proventi della vendita dovrebbero essere tassati come plusvalenze a lungo termine poiché il bene è stato detenuto per più di tre anni. Tuttavia, il funzionario fiscale accertatore non è stato d’accordo, sostenendo che le risorse digitali, prive di valore intrinseco, non potevano essere classificate come proprietà.

Al contrario, l'ITAT ha respinto l'argomentazione del funzionario fiscale, affermando che ai sensi della sezione 2(14) della legge sull'imposta sul reddito, la criptovaluta si qualifica come proprietà. Il tribunale ha chiarito che “la proprietà di qualsiasi tipo posseduta da un valutatore”, compreso un diritto o pretesa su un bene, soddisfa la definizione di bene patrimoniale.

Il divario normativo dell'India sulle risorse digitali

Nonostante vanti il più alto tasso di adozione delle criptovalute a livello globale, l’India continua a essere in ritardo nella creazione di un quadro normativo di sostegno per le risorse digitali. Di conseguenza, numerose aziende di asset virtuali hanno trasferito le proprie sedi in giurisdizioni più cripto-friendly come gli Emirati Arabi Uniti o Singapore.

L'elevato regime fiscale indiano – 30% sugli utili e 1% TDS sulle transazioni – è stato spesso oggetto di critiche. L’anno scorso, l’ex CEO dell’exchange di risorse digitali WazirX aveva previsto che l’attuale struttura fiscale sarebbe rimasta in vigore per almeno altri due anni prima di eventuali revisioni significative.

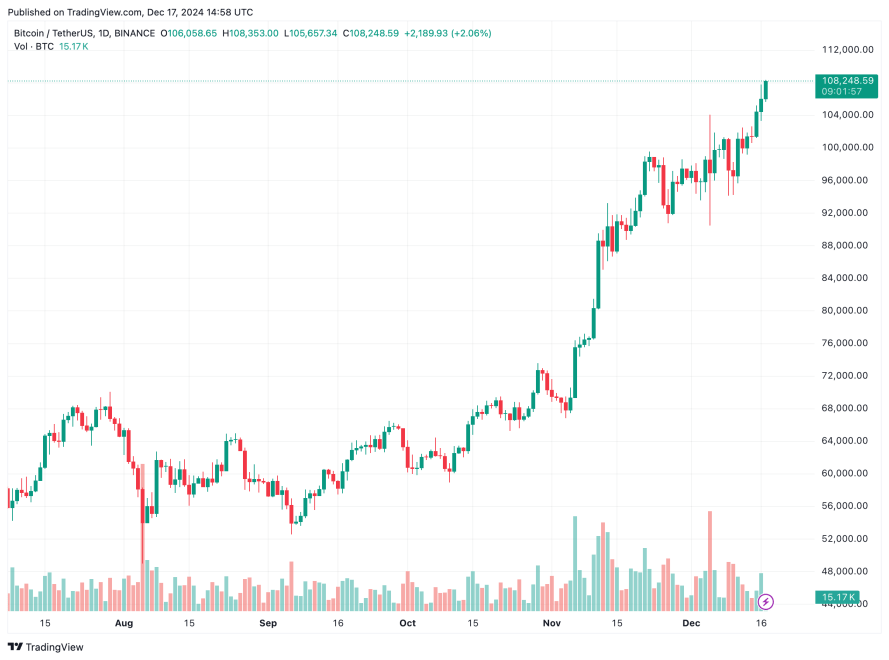

Il governo indiano sta valutando la possibilità di consultare esperti del settore per definire un quadro normativo equilibrato per le criptovalute. Al momento della stesura di questo articolo, BTC viene scambiato a 108.248 dollari, in crescita del 2,5% nelle ultime 24 ore.