Diversi importanti hedge fund di criptovalute e hedge fund tradizionali con esposizione alle criptovalute sono crollati o sono riusciti a malapena a salvarsi nel 2022. Il calo dei prezzi delle criptovalute ha messo alla prova la tolleranza al rischio di queste aziende e ha iniziato ad aumentare la pressione sulle scommesse con leva finanziaria.

Gli hedge fund raccolgono il denaro degli investitori per ottenere rendimenti significativi utilizzando strategie di investimento avanzate. Secondo la Securities and Exchange Commission (SEC), un hedge fund non ha bisogno di seguire regole specifiche progettate per proteggere gli investitori, né deve presentare rapporti con la SEC.

I rischi della leva finanziaria

A causa della natura rischiosa delle strategie di investimento degli hedge fund, i fondi spesso accettano solo investitori accreditati. Parte di queste strategie include investimenti con leva finanziaria, che comportano il prestito di denaro per aumentare il potenziale ritorno sull'investimento.

Tuttavia, il prestatore, come un prime brokerage, richiederà spesso a un investitore di fornire un importo minimo da prendere in prestito, chiamato margine. Il mutuatario è responsabile di garantire che venga mantenuto un rapporto particolare tra l'importo preso in prestito e il proprio margine. Se il mutuatario non riesce a mantenere tale rapporto, il prestatore liquida la sua posizione e il mutuatario perde il proprio margine di investimento.

Un hedge fund può prendere in prestito titoli attraverso un'intermediazione privilegiata per massimizzare i rendimenti per gli investitori praticando un'adeguata gestione del rischio.

Quando un hedge fund viene liquidato, può essere dovuto a forti diminuzioni del valore delle attività registrate come margine per investimenti con leva finanziaria o cattiva gestione del rischio. L'inverno delle criptovalute in corso ha visto una buona parte dei cali del valore delle risorse digitali, alcuni dei quali hanno portato al crollo degli hedge fund e delle criptovalute.

L'hedge fund 3AC è caduto per primo

Il primo domino a cadere è stato Three Arrows Capital, con sede a Singapore, il cui co-fondatore Kyle Davies ha fatto una serie di scommesse con leva sull'aumento dei prezzi delle criptovalute sulla base della cosiddetta tesi del superciclo promossa dal collega fondatore Su Zhu.

La tesi del superciclo ipotizza che i prezzi delle criptovalute aumenteranno man mano che l'adozione cresce senza il rischio di un pivot ribassista a breve termine.

Sfortunatamente per Zhu e Davies, la tesi non ha resistito, con Bitcoin che è sceso di oltre il 50% nel giugno 2022 dal suo massimo storico di $ 69.000 del 10 novembre 2021. Il calo dei prezzi è avvenuto sullo sfondo del crollo del Stablecoin TerraUSD nel maggio 2022. Il crollo ha scosso la fiducia nel settore delle criptovalute e ha spinto molti investitori a fuggire verso le colline.

Uno dei primi hedge fund di criptovalute, Pantera Capital, ha incassato un investimento nell'ecosistema Terra/Luna, vendendo circa l'80% delle sue partecipazioni in 12 mesi prima che l'ecosistema crollasse nel maggio 2022. La società ha realizzato circa dieci volte il suo investimento di 17 milioni di dollari a Luna.

Presto seguì la liquidazione

I documenti del tribunale depositati nelle Isole Vergini britanniche, dove era domiciliato Three Arrows, hanno rivelato che l'hedge fund aveva preso in prestito Bitcoin ed Ether dall'exchange di derivati Deribit. Tuttavia, non è riuscita a fornire fondi aggiuntivi quando i prezzi di importanti criptovalute hanno iniziato a crollare a metà giugno 2022. Three Arrows doveva anche al broker di criptovalute canadese Voyager Digital oltre $ 600 milioni e al prestatore di criptovalute BlockFi circa $ 80 milioni. È inadempiente su entrambi i prestiti.

Quando Three Arrows non è stato in grado di soddisfare i requisiti di Deribit, lo scambio ha liquidato le posizioni dell'hedge fund. Ha inoltre sostenuto che la società sia sottoposta a procedura di liquidazione.

Il liquidatore Teneo ha successivamente assunto il controllo della procedura di liquidazione nelle Isole Vergini britanniche. Three Arrows ha presentato istanza di fallimento secondo il capitolo 15 negli Stati Uniti poco dopo.

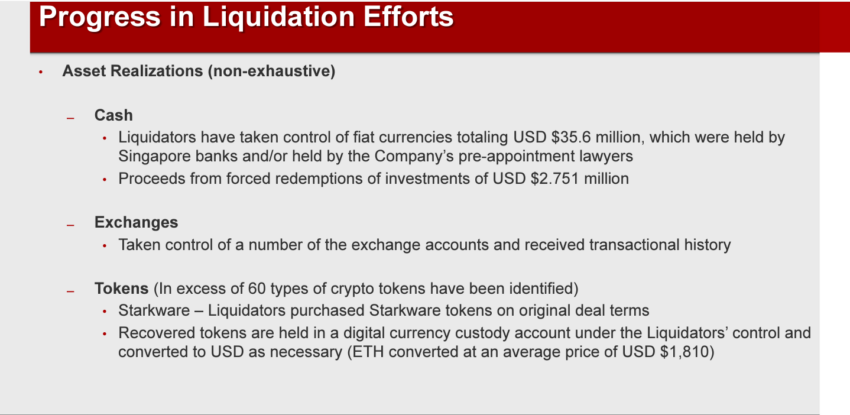

I liquidatori hanno dichiarato ai tribunali il 2 dicembre 2022 di aver sequestrato oltre $ 35 milioni dai conti bancari di Singapore di Three Arrows e altri token crittografici, inclusi token non fungibili.

Alameda rovinata da una cattiva gestione del rischio

Un caso di scarsa gestione del rischio e calo dei prezzi delle criptovalute ha portato alla caduta di Alameda Research LLC. Questo hedge fund quasi crittografico ha preso in prestito pesantemente, utilizzando un token crittografico FTT relativamente illiquido come garanzia.

Secondo quanto riferito , il suo fondatore, l'ex CEO di FTX Sam Bankman-Fried, aveva deprezzato la gestione del rischio durante i primi giorni dell'azienda. Questo approccio permissivo è cresciuto a valanga, provocando la chiusura dell'azienda e la successiva procedura fallimentare. La mancanza di gestione del rischio era tanto più bizzarra, considerando il precedente periodo di Bankman-Fried presso la società commerciale Jane Street Capital, che impiegava una gestione completa del rischio.

Secondo i primi dipendenti di Alameda Research, l'hedge fund ha fatto le prime scommesse sui movimenti dei prezzi di diverse criptovalute, molte delle quali sono andate male.

Inoltre, Alameda ha preso in prestito pesantemente per effettuare diversi investimenti senza il beneficio dei guardrail normativi che limitano la quantità di rischio che le tradizionali società di Wall Street possono assumersi.

Quando i prezzi delle criptovalute hanno iniziato a scendere all'inizio di quest'anno, anche il prezzo della FTT è diminuito. Ciò ha spinto la consociata di Alameda, FTX, a utilizzare i fondi dei clienti per rimborsare i prestiti rischiosi. Entrambe le aziende presto fallirono.

SkyBridge Capital Hedge Fund esposto al declino delle criptovalute

La società di gestione degli investimenti di Anthony Scaramucci, SkyBridge Capital, ha sospeso i prelievi dal suo Legion Strategies Fund il 19 luglio 2022, a causa del calo dei prezzi delle criptovalute. Il fondo Legion ha acquisito esposizione alle criptovalute attraverso alcuni degli altri fondi di SkyBridge.

SkyBridge gestisce anche un fondo, dal quale gli investitori cercavano di ritirarsi all'inizio dell'anno. Il Multi-Adviser Fund negozia le quote di altri hedge fund tradizionali. Aveva il 27% del suo portafoglio assegnato agli investimenti in asset digitali, secondo un programma consolidato degli investimenti pubblicato il 30 settembre 2022.

È stato anche un anno difficile per gli hedge fund tradizionali senza esposizione alle criptovalute, poiché le condizioni macroeconomiche hanno causato un calo delle scommesse con leva finanziaria per ridurre l'esposizione al rischio. L'aumento dei tassi di interesse e le tensioni geopolitiche hanno fatto salire il costo del denaro per gli hedge fund.

Hedge Fund Research ha affermato che le liquidazioni di hedge fund sono aumentate di circa il 24% nel secondo trimestre del 2022 rispetto al trimestre precedente.

Per l'ultima analisi di Bitcoin (BTC) di Be[In]Crypto, fai clic qui .

Il post Top Crypto Hedge Funds Tested by 2022 Bear Market Bite è apparso per la prima volta su BeInCrypto .